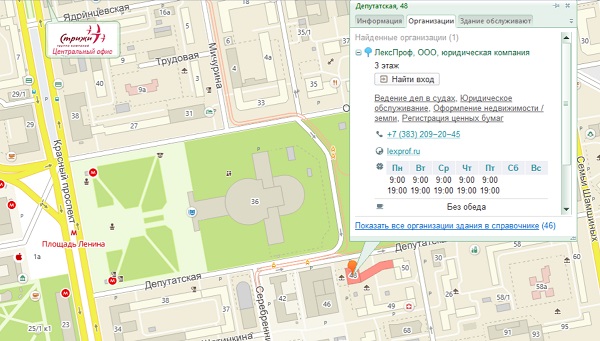

О том, как кредиторам бороться со злоупотреблениями должников и конкурсных управляющих, проекту «РБК Pro» рассказала управляющий партнер юридической фирмы LexProf Татьяна Гончарова

О том, как кредиторам бороться со злоупотреблениями должников и конкурсных управляющих, проекту «РБК Pro» рассказала управляющий партнер юридической фирмы LexProf Татьяна Гончарова

Если ваш должник является банкротом, то единственный источник для погашения его задолженности — это конкурсная масса.

Конкурсная масса — это все имущество должника (как движимое, так и недвижимое), его имущественные права, а также интеллектуальная собственность. Формируется она с введением наблюдения — первого этапа процедуры банкротства. В это время временный арбитражный управляющий:

-

проводит финансовый анализ деятельности должника;

-

описывает состояние активов;

-

выявляет подозрительные сделки;

-

ищет признаки преднамеренного или фиктивного банкротства.

Обычно все эти отчеты есть в материалах дела о банкротстве должника.

После открытия конкурсного производства (финальный этап процедуры банкротства) конкурсный управляющий:

-

проводит инвентаризацию имущества;

-

обжалует сделки и возвращает незаконно выбывшие активы;

-

организует реализацию имущества;

-

распределяет поступившие денежные средства среди кредиторов.

За счет конкурсной массы сначала оплачиваются обязательства должника, которые появились у него после того, как суд принял заявление о его банкротстве. После их полного погашения производятся расчеты с кредиторами, включенными в реестр. В самом конце наступает очередь зареестровых требований.

Возможные нарушения конкурсного управляющего

Текущие платежи, связанные с выполнением банкротных процедур (инвентаризация имущества, организация торгов, ведение судебных споров и пр.), оплачиваются приоритетно перед другими текущими требованиями. Очередность выплат устанавливает конкурсный управляющий. При этом возможны нарушения:

-

управляющий может оплатить работу привлеченных специалистов по завышенным ценам,

-

оплатить ненужные работы или услуги,

-

осуществить выплаты в незаконном порядке и т.д.

Выявить эти нарушения можно, изучив отчет управляющего, который он периодически предоставляет собранию кредиторов и в суд. Например, в одном деле управляющий неправомерно оплатил 500 тыс. руб. за услуги по архивированию кадровых документов работнику, для которого этот процесс являлся рабочим.

Подобные нарушения обжалуются в суде или в Росреестре, решения которых являются основанием для привлечения управляющего к ответственности (вплоть до отстранения) и взыскания с него убытков.

Как кредиторам бороться со злоупотреблениями должников

Недобросовестный должник, уклоняясь от расчетов с кредиторами, заранее старается вывести активы на других лиц, поэтому при введении банкротства у него может не быть имущества.

Возврат незаконно выведенных активов в конкурсную массу — это обязанность конкурсного управляющего. Однако кредиторы также могут оспаривать подозрительные сделки.

Прежде всего следует обратить внимание на выписки по банковским счетам и ответы из компетентных органов о сделках с недвижимостью, транспортом и участием должника в других коммерческих обществах. В выписках по счетам содержатся сведения о перечислениях в адрес других организаций. И если в бухгалтерских документах должника отсутствует приход от получателей денежных средств, то это повод для обращения в суд и взыскания денег.

Даже если у управляющего отсутствует бухгалтерская документация (например, из-за того, что она не была передана директором), он имеет право запросить от получателя платежа документы, подтверждающие отгрузку товара или оказание услуг в счет полученных денег. Когда такие документы не предоставляются, управляющий вправе обратиться в суд за взысканием оплаченной должником суммы. Если управляющий этого не делает, то кредиторы могут самостоятельно подать такой иск.

Следует обратить внимание и на погашение должником банковских кредитов. В одном деле кредиторы успешно вернули в конкурсную массу 42 млн руб., уплаченные банку по кредитному договору. Сделку признали недействительной, потому что платеж проводился при наличии исполнительного производства в отношении должника. Суд посчитал, что такой денежный перевод нарушал права других кредиторов (участников исполнительного производства), существующих на тот момент, так как банк получил удовлетворение своих требований преимущественно перед ними.

Совершая сделки с имуществом, должники нередко пытаются вывести активы по заниженной стоимости либо без встречного предоставления. В этом случае кредиторы могут оспорить сделки на основании либо отчетов оценщика, подтверждающих заниженную рыночную стоимость имущества на момент реализации, либо на основании сведений об отсутствии оплаты приобретаемого актива.

Иногда имущество должника через череду сделок оказывается во владении лиц, контролирующих должника. Если в ходе этого с должником не рассчитались по рыночной стоимости выбывшего имущества, то у кредиторов есть возможность вернуть активы в конкурсную массу, несмотря на то что его промежуточные владельцы могут быть ликвидированы.

Особое внимание заслуживают сделки поручительства должника. Они иногда используются для создания «дружественной» кредиторской задолженности. Последняя нужна для того, чтобы получить денежные средства должника без какого-либо реального обоснования. В одном деле кредитор признал недействительными сделки по банковскому поручительству, так как на момент его выдачи в отношении должника уже рассматривалось заявление о банкротстве. Суд посчитал, что воля сторон при подписании поручительства была направлена не на погашение банковского кредита, а на создание «дружественной» кредиторской задолженности у поручителя.

Если кредиторами выявлены сделки по получению кредита, то необходимо исследовать, на что были потрачены средства. Если на нужды других лиц (выдача займов, товарных кредитов и пр.), то это основание для их досрочного взыскания.

Залог имущества должника — это еще один предмет для детального анализа. Залоговые кредиторы получают от 70 до 80% стоимости проданного залога, поэтому такие сделки нужно очень внимательно изучить. Действительность залога зависит от финансового состояния должника на момент подписания такого договора. Бухгалтерские балансы, на основании которых можно рассчитать коэффициент ликвидности, доступны либо на сайте должника, либо в налоговом органе, либо в материалах банкротного дела.

Если конкурсной массы для расчетов с кредиторами не хватает, то обязанность по погашению оставшихся долгов может быть возложена на лиц, контролировавших должника в течение трех лет до банкротства. К ним относятся:

-

директор;

-

учредитель;

-

главный бухгалтер;

-

лица, получившие существенные активы должника;

-

лица, систематически получавшие дотации или безвозмездно пользующиеся его имуществом.

Их можно привлечь к субсидиарной ответственности по долгам компании-банкрота.

Подробнее на РБК:

Как вернуть в конкурсную массу активы недобросовестного должника