В 2021 году вступают в силу изменения в налоговом законодательстве, которые безусловно коснутся жизни практически каждого налогоплательщика.

В 2021 году вступают в силу изменения в налоговом законодательстве, которые безусловно коснутся жизни практически каждого налогоплательщика.

Cамые значительные из них, как нам кажется, в 2021 году произойдут в сфере налогового регулирования и к ним нужно быть готовым.

-

Отмена специального налогового режима в виде единого налога на вмененный доход.

Все понимают, что система ЕНВД была создана, когда еще не было онлайн-касс и налоговая служба не могла контролировать все доходы организаций и ИП. В нынешних условиях такая налоговая система, к сожалению, не позволяет инспекторам эффективно пополнять бюджет.

Рассмотрим, какую альтернативу предлагает нам законодатель. На текущий момент существует пять налоговых режимов: Общая система налогообложения, УСН, Патент, ЕСХН, Налог на профессиональный доход.

Большинство компаний, которые узнали, что предстоит отмена ЕНВД с 2021 года, могут выбрать УСН. В отличие от общей системы, при УСН можно законно сэкономить на налогах и сдавать меньше отчетов. Предприниматели после отмены ЕНВД могут перейти на патент. Рассмотрим далее подробно эти два вида режима как самые распространенные.

Организация может перейти на УСН, если выполняет все необходимые условия:

Условие Значение Максимальные доходы во время работы на УСН 150 млн. руб. в год Максимальные доходы для перехода на УСН для организаций 112,5 млн. руб. за 9 месяцев предыдущего года Максимальная средняя численность работников 100 чел. Предельная остаточная стоимость основных средств 150 млн. руб. Максимальная доля участия других организаций в уставном капитале (для организаций) 25% Но даже если допущено небольшое превышение (на 50 млн руб. по доходам, на 30 человек по штату), плательщики смогут и далее применять режим УСН, но налог будет считаться по повышенным ставкам:

-

20% - при объекте "доходы минус расходы";

8% - при объекте "доходы".

Перейти на патентную систему вправе индивидуальные предприниматели, которые занимаются определенными видами деятельности. Правда есть важное условие – власти субъекта РФ должны ввести патентную систему в регионе.

Применять патент вправе предприниматели, кто оказывает услуги, выполняет работы, производит определенные виды товаров и т.д. Полный перечень видов деятельности поименован в пункте 2 статьи 346.43 Налогового кодекса.

Условия применения Патентной системы:

Условие Значение Максимальный размер потенциально возможного к получению ИП годового дохода 3 млн. руб.

Исключение составляет 4 вида деятельности (аренда, розничная торговля, общепит), по которым максимальный размер возможного к получению дохода составляет 10 млн руб.Максимальная средняя численность работников 15 чел. Виды деятельности Только те, для которых в субъекте РФ применяется патентная система Одним из главных достоинств ПСН является простота расчета суммы к уплате. Рассчитать налог можно с помощью сервиса ФНС, размещенного на официальном сайте налоговой службы.

Конечно, при принятии итогового решения в выборе новой системы налогообложения нужно провести всесторонний анализ деятельности организации или ИП, просчитать налоговые последствия и быть готовыми к новым изменениям.

-

-

Вторым важным нововведением является утверждение с 1 января прогрессивной шкалы по НДФЛ.

Все плательщики НДФЛ будут платить налог по обычной ставке 13%, пока доходы не превысят 5 млн руб. Превышение будет облагаться по ставке 15% и перечисляться по отдельному КБК. Обязательного нужно помнить это важное примечание, чтобы в будущем не пришлось возвращать суммы налогов, уплаченные не по верному КБК.

-

Всем, кто с 1 января столкнётся с поставкой товаров или оказанием услуг от организаций-банкротов, знайте, что в новом 2021 году нельзя будет принимать НДС к вычету по счетам-фактурам от банкротов.

Текущая хозяйственная деятельность организаций, признанных банкротами, не будет облагаться НДС.

Сейчас НДС не начисляется при реализации имущества и имущественных прав банкротов. А про реализацию производимой продукции уточнений нет. В конце 2019 года Конституционный суд рассмотрел эту ситуацию и обязал внести изменения в налоговый кодекс.

-

Если Ваша организация применяет общую систему налогообложения, имейте в виду, что с 1 июля 2021 года требования к декларациям и пояснениям станут серьёзнее.

Декларации, которые не соответствуют контрольным соотношениям, свидетельствующим о нарушении порядка заполнения, инспекции могут аннулировать. Аннулирование деклараций грозит потенциальным риском пропустить установленный срок подачи налоговой декларации. Сумма штрафа за несдачу декларации рассчитывается в процентах от суммы налога к уплате, но при этом штраф не может быть меньше 1000 руб.

Если в ходе камеральной налоговой проверки инспекция запросит пояснения, а налогоплательщик подаст их в электронном виде, но не по установленному формату, пояснения будут считаться не представленными. За непредставление пояснений налоговому органу предусмотрен штраф 5 тыс. руб.

-

5. Есть и хорошие изменения, так, в частности, если налогоплательщик случайно пропустил срок подачи налоговой декларации, то начиная с 1 июля 2021 года, налоговый орган будет уведомлять налогоплательщиков о возможной блокировке расчетных счетов в срок не позднее 14 рабочих дней до принятия решения о блокировке.

Период, после которого налоговый орган может наложить приостановку на расчетные счета также увеличат с 10 рабочих дней до 20 рабочих дней.

Вот такие важные изменения ждут нас в 2021 году. Желаем вступить в новый год подготовленными и не столкнуться с неприятными изменениями налогового законодательства.

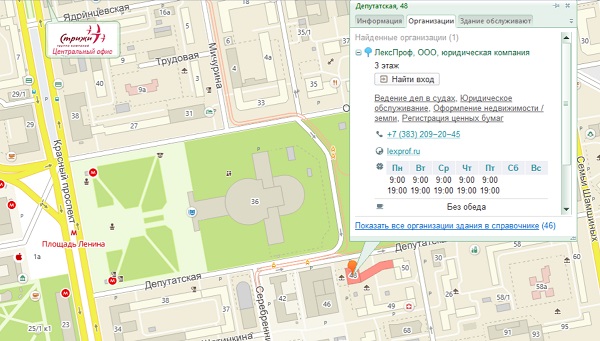

Алена Афанасьева, налоговый консультант ЮК LexProf