Анна Мастракова, старший юрист, налоговый консультант Юридической компании LexProf

Анна Мастракова, старший юрист, налоговый консультант Юридической компании LexProf

Любая организация попадает под налоговый контроль и пристальное внимание контролирующих органов. Ведение деятельности с высоким налоговым риском, различные методы оптимизации налогового бремени ставят хозяйствующий субъект в число приоритетных для применения налогового контроля. Встречу с налоговой инспекцией сложно назвать приятной, но к ней можно и нужно подготовиться, чтобы вас не застали врасплох.

Одним из способов выявления и предупреждения различных налоговых рисков все чаще становится налоговый Due Diligence*. Суть данной процедуры сводится к выявлению налоговых рисков и проверке соблюдения компанией налоговой дисциплины, нарушение которой может привести к доначислению налогов и штрафов.

Налоговый Due Diligence позволяет выявить ошибки в налоговом учете, определить риски назначения выездной налоговой проверки и налоговых доначислений, снизить налоговые риски и обеспечить структурирование сделок компании так, чтобы налоговые последствия были минимальны.

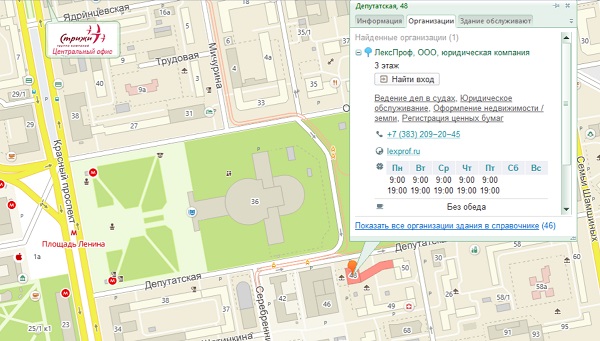

Специалистами юридической компании «ЛексПроф», имеющими опыт работы в налоговых органах, применяется собственная методика проведения налогового Due Diligence, включающая несколько этапов.

На первом этапе выявляются наиболее рисковые контрагенты, которые привлекают внимание налоговой. Для определения риска в данном случае анализируется структура взаимоотношений проверяемой компании и определяются контрагенты, с которыми заключены договоры, но расходы на их исполнение могут быть признаны налоговой необоснованными.

На этом этапе также проводится проверка контрагентов общества на предмет их добросовестности и подтверждения ведения ими реальной хозяйственной деятельности. При проверке контрагентов особое внимание уделяется оценке возможности исполнения сделок контрагентами, в том числе и в части наличия у них материальных и трудовых ресурсов.

Наличие специальных регламентов проверки контрагентов и собранные досье могут свидетельствовать о добросовестности налогоплательщика и проявлении им должной осмотрительности при выборе контрагента.

Следующим этапом в подготовке к налоговой проверке является инвентаризация документов, оформляющих хозяйственные операции с контрагентами, которые представляют для контролирующих органов наибольший интерес.

Данный этап предполагает полную проверку всех первичных учетных документов на предмет их полноты и достаточности для подтверждения хозяйственных операций. Проверка также включает ревизию первичных документов на предмет полноты их заполнения, наличия подписей и печатей уполномоченных лиц.

С точки зрения налоговых рисков договоры организации необходимо анализировать с учетом критериев получения необоснованной налоговой выгоды, установленных законом и выработанных судебной практикой.

В ходе проверки у налоговых органов зачастую возникают сомнения в отношении реальности сделки, при этом инспекторы не ограничиваются формальным наличием первичных документов и соответствием их требованиям закона.

В связи с этим в ходе анализа отдельное внимание уделяется оценке документации в совокупности и взаимосвязи, устранению противоречий и расхождений в документах, наличию деловой переписки налогоплательщика с контрагентом, подтверждению полномочий лиц, подписавших документы.

Данный этап предполагает проверку не только бумажных документов, но и информации, которая хранится в электронной форме. В ряде случаев хранение баз данных и информации, не имеющих отношения непосредственно к деятельности проверяемого лица, представляет гораздо большую опасность, нежели неподписанные акт или счет-фактура.

Завершающий этап заключается в подготовке и фиксации доказательств, которые в ходе налоговой проверки помогут вашей компании подтвердить правомерность отнесения затрат к расходам по налогу на прибыль, получения налоговых вычетов, применения налоговых льгот и специальных налоговых режимов.

Данный этап подразумевает заполнение пробелов, выявленных в ходе инвентаризации документов. При подготовке к налоговой проверке уместно запросить у контрагентов оригиналы недостающих первичных учетных документов и копии документов, подтверждающих их добросовестность.

Важную роль на данном этапе играет работа с персоналом. Необходимо понимать, что показания сотрудников имеют важное значение при доказывании проверяющими необоснованности получения налоговой выгоды. В связи с этим еще на этапе подготовки к проверке необходимо обеспечить последовательность и непротиворечивость пояснений потенциальных свидетелей и их фиксацию. Пояснения сотрудников должны основываться исключительно на фактах, а не предположениях и собственном мнении, относиться только к поставленному вопросу. Кроме того, работникам проверяемого лица необходимо объяснить, в каких случаях важно и нужно давать пояснения инспекторам, а в каких — неуместно и даже опасно.

Заблаговременно проведенный налоговый Due Diligence избавит вашу компанию от излишнего стресса и необходимости снижения рисков непосредственно в ходе проверки, когда времени на это может уже не быть.