Как правило, обязательства заемщиков перед банком по возврату кредита достаточно хорошо обеспечены залогом ликвидного имущества и поручительствами заинтересованных лиц.

Как правило, обязательства заемщиков перед банком по возврату кредита достаточно хорошо обеспечены залогом ликвидного имущества и поручительствами заинтересованных лиц.

Будучи залоговыми кредиторами, банки имеют более привилегированное положение по сравнению с другими кредиторами, и чувствуют себя в банкротстве заемщиков достаточно спокойно, понимая, что их требования обеспечены.

Однако в последнее время все чаще и чаще встречаются случаи успешного оспаривания обеспечительных сделок должника с банками, прежде всего договоров залога.

Инициаторами и наиболее активными участниками таких споров часто выступают другие кредиторы, в том числе конкурирующие банки, стремящиеся вывести имущество из-под залога и удовлетворить за счет него свои необеспеченные требования.

Что же позволяет оспаривать договоры залога даже с добросовестными банками, явно не находящимися в сговоре с заемщиком? Прежде всего, их собственная неосмотрительность при оценке именно банкротных рисков в момент совершения сделки.

Не секрет, что зачастую целью получения кредита является привлечение дополнительных средств для расчетов с уже существующими кредиторами. Если по какой-либо причине такие расчеты не будут произведены и заемщик даже спустя три года окажется в банкротстве, передача имущества в залог может быть расценена судом как попытка вывода активов, и реальность получения кредита в данном случае значения иметь не будет.

Избежать подобных рисков позволяет более детальный анализ структуры кредиторской задолженности заемщика и более внимательное отношение к условиям самой сделки – слишком низкая оценка предмета залога в договоре или сверхобеспечение кредитного обязательства могут стать аргументами в пользу неравноценности сделки.

Также не стоит забывать, что под угрозу оспаривания попадают не только обеспечительные сделки, но и сделки по нетипичным расчетам с банком, такие как принятие отступного.

Любая такая сделка требует глубокой проработки банкротных рисков, ведь если ее оспорят, банк не только потеряет ранее выданные кредитные средства, но и будет вынужден вернуть переданные в счет погашения активы.

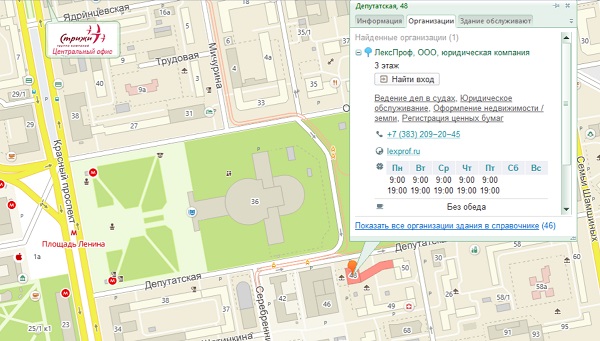

Семён СМИРНОВ,

партнер ЮК ЛексПроф,

руководитель практики банкротства и защиты активов.